広告

「三井住友カードプラチナプリファード」。三井住友カードプラチナプリファードは、三井住友カードが提供するポイント特化型のプラチナカードです。

クレカ積立の還元率は5%!(※1)三井住友カードの中ではダントツに高いです。通常ポイントの還元率は1%。継続特典でも年間利用額100万円ごとに10,000ポイントもらえるため(※2)、ポイントの貯まりやすいカードを探している人におすすめです。

ハピタスからの発行で約6万ポイント!

※1 2024年11月買付分以降は最大3%

※2 最大で40,000ポイント

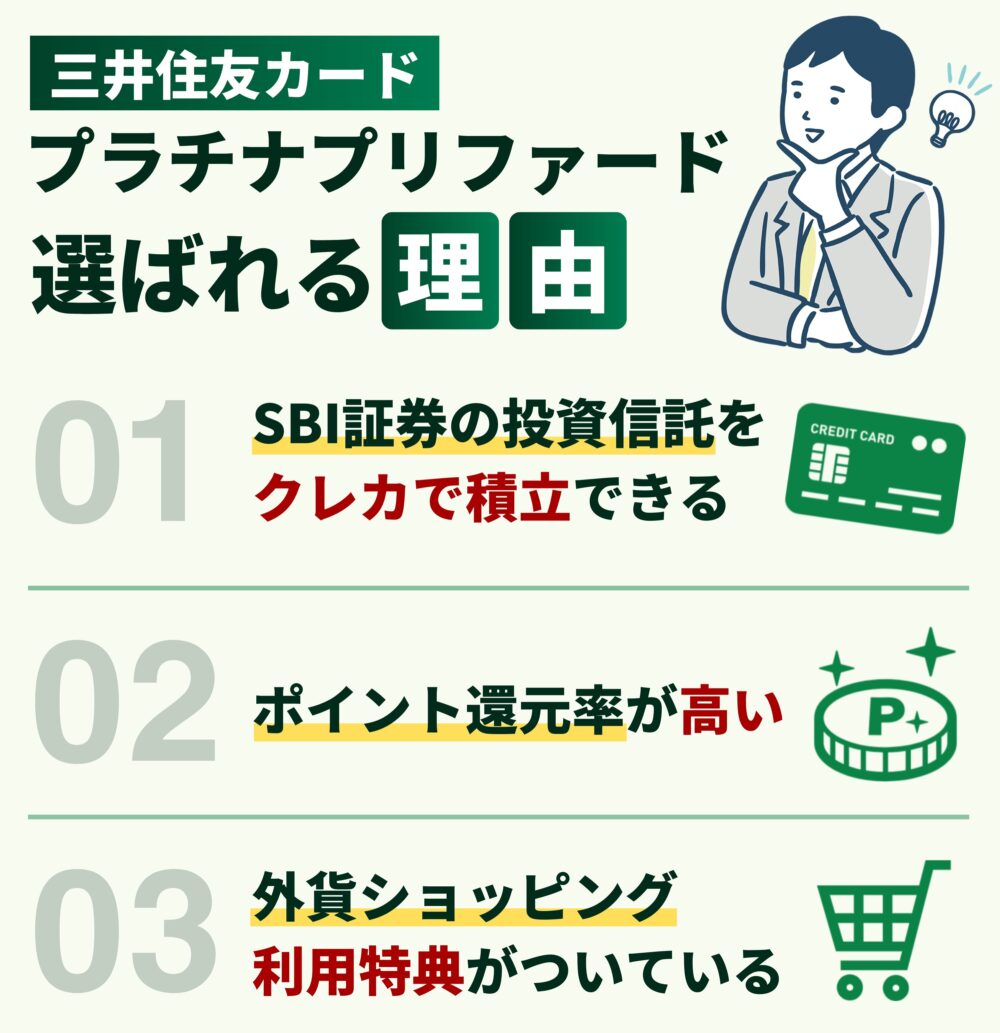

三井住友カードプラチナプリファードが選ばれる3つの理由

SBI証券の投資信託をクレカで積立できる

三井住友カードプラチナプリファードは、SBI証券の投資信託をクレカで積立できます。還元率は5%。(※2024年11月買付分以降は最大3%)他の三井住友カードの還元率は0.5~2%のため、プラチナプリファードの高さはダントツです。毎月5万円を積立てすると年間30,000ポイント獲得できるので、年会費(税込33,000円)の大半を賄えます。

ポイント還元率は1%と高い

三井住友カードプラチナプリファードは、通常ポイントの還元率が1%と高いのが特徴。他の三井住友カードは0.5%だからです。継続特典も魅力。年間利用金額100万円ごとに10,000ポイントもらえ、最大で40,000ポイント貯まります。ポイントが貯まる最強のカードを探している人におすすめです。

外貨ショッピング利用特典がついている

三井住友カードプラチナプリファードは、外貨ショッピング利用特典がついています。利用金額100円(税込)ごとに2ポイントがプラス。通常ポイント(1%)と合わせると3%までアップできます。海外事務手数料(2.2%)が差引かれても0.8%還元されるので、海外旅行へよく行く人にぴったりです。

三井住友カードプラチナプリファードの基本情報

| カード名 | 三井住友カードプラチナプリファード |

| 発行会社名 | 三井住友カード株式会社 |

| 国際ブランド | Visa |

| 年会費 | 33,000円(税込) |

| 還元率 | 1%還元(税込100円につき1ポイント) |

| 追加カード・電子マネー | iD(専用カード)、Apple Pay、Google Pay、PiTaPa、WAON、ETCカード、家族カード、バーチャルカード |

| ショッピング補償 | 年間500万円 |

| 海外・国内旅行傷害保険 | 最高5,000万円 |

| ラウンジ | 国内の空港ラウンジ・海外のハワイラウンジ:無料 |

| 家族カード | 年会費:無料 |

| ETCカード | 年会費:550円(税込)、ETC利用の請求が1年間に1回以上あった場合は翌年度の年会費無料 |

| 申し込み条件 | 原則、満20歳以上で本人に安定継続収入のある方 |

| カード番号の発行時間 | 最短10秒でカード番号発行(※3) |

| 問い合わせ | 公式サイト「お問い合わせ」 |

三井住友カードプラチナプリファードは、還元率5%のクレカ積立が魅力(※1)。継続特典でも年間利用金額100万円ごとに10,000ポイントもらえます(※2)。ポイントが貯まりやすいカードを探している人におすすめです。

※1 2024年11月買付分以降は最大3%

※2 最大で40,000ポイント

※3 郵送でプラスチックカードを受け取るまで日数は1週間程度です。

三井住友カードプラチナプリファードの口コミ

三井住友カードプラチナプリファード利用者のリアルな口コミを集めました。

三井住友カードプラチナプリファード届いた✨

— 進撃の吹雪れん (@cos252521) March 7, 2024

シンプルでカッコいいデザインで満足☺️ pic.twitter.com/ocXrIjUyfx

低収入でも審査通った!!

— 半億利人 (@yorokobi718) March 8, 2024

三井住友カードプラチナプリファード

ご入会審査結果のお知らせ

この度はカード種類の切替えをお申し込みいただき、誠にありがとうございます。

大変お待たせ致しましたが、切替えのお手続きが完了しましたのでご連絡致します。

カードは本日より1週間前後で郵送にてお届け

【悲報】

— Savon_Vlog (@ssseeekkeeennn) March 7, 2024

やってしまった。

三井住友カードプラチナプリファードの特典で15%還元を期待してExpediaから『ホテル+航空券』の予約。

実際は対象が『ホテル予約』のみだった

10万くらいしたのに

これは盲点、、

みなさんも気をつけてください#三井住友カードプラチナプリファード #三井住友カード pic.twitter.com/aj8xIjDpXS

三井住友カードプラチナプリファードのよくある質問

三井住友カードプラチナプリファードのよくある質問を紹介します。利用を検討している方は参考にしてください。

貯まるポイントはVポイント?

三井住友カードプラチナプリファードで貯まるのは、Vポイントです。Vポイントは、三井住友カードが提供するポイントプログラムの一つ。利用金額に応じてポイントが貯まります。

貯まったVポイントは、1ポイント最大1円分と利用が可能。スマートフォンアプリ「Vポイントアプリ」にチャージしても使えます。SBI証券でのポイント投資やANAマイル(※4)にも交換できるので使いやすいです。

※4 ANAカード会員は5ポイント=3マイルで交換できます(1ポイント換算で0.6マイル)。

プラチナカードですか?年会費と還元率は?

三井住友カードプラチナプリファードは、ポイント特化型のプラチナカードです。年会費33,000円(税込)。通常、利用代金の100円(税込)につき1ポイント(還元率1%)が貯まります。

三井住友カードプラチナプリファードは、三井住友カードの最上位カード。通常利用の還元率が一番高いため、ポイントの貯まりやすい三井住友カードを探している人におすすめです。

三井住友カードの年会費と通常の還元率の違いは、以下のとおり。

| カードの種類 | 三井住友カードプラチナプリファード | 三井住友カード ゴールド(NL) | 三井住友カード(NL) |

| 本会員の年会費(税込) | 33,000円 | 5,500円(※5) | 永年無料 |

| 家族会員の年会費(税込) | 無料 | 無料 | 無料 |

| 通常の還元率 | 1%(税込100円で1ポイント) | 0.5%(税込200円で1ポイント) | 0.5%(税込200円で1ポイント) |

※5 年間100万円以上の利用で翌年以降の年会費永年無料。

三井住友カードプラチナプリファードのメリットは?

三井住友カードプラチナプリファードのメリットは、以下のとおりです。

- SBI証券の投資信託をクレカで積立できる

- 年間利用額100万円ごとに10,000ポイントもらえる

- Vポイントが貯まりやすい

- 外貨ショッピング利用特典がついている

SBI証券の投資信託をクレカで積立できる

三井住友カードプラチナプリファードのメリットは、SBI証券の投資信託をクレカで積立できることです。還元率5%の高さが魅力(※1)。積立額の5%のVポイントが貯まるため、5万円(※6)を積立てると年間30,000ポイント貯まります。クレカ積立でポイントを貯めたい人におすすめのカードです。

三井住友カードプラチナプリファードの年会費は33,000円(税込)。クレカ積立の年間30,000ポイントを年会費の大半に充てられるのもメリットです。

三井住友カード(3種類)のクレカ積立の還元率と年間獲得ポイントは、以下のとおり。毎月5万円(※5)を積立てた場合にもらえるポイントは、三井住友カードプラチナプリファードが一番多いです。

| カードの種類 | 三井住友カードプラチナプリファード | 三井住友カード ゴールド(NL) | 三井住友カード(NL) |

| クレカ積立の還元率 | 5% | 1% | 0.5% |

| 年間獲得ポイント(毎月5万円積立の場合) | 30,000ポイント(※5) | 6,000ポイント | 3,000ポイント |

※6 積立設定可能上限は、月5万円から10万円に引き上げされました。5%還元で上限10万円積み立てた場合の獲得ポイントは、60,000ポイントです。

年間利用金額100万円ごとに10,000ポイントをもらえる

三井住友カードプラチナプリファードは、年間100万円の利用ごとに10,000ポイントもらえるのがメリット。最大で40,000ポイントもらえます。プラチナプリファードだけの特典のため、他の三井住友カードにはありません。三井住友カード(3種類)の継続特典の違いは、以下のとおりです。

| カードの種類 | 三井住友カードプラチナプリファード | 三井住友カード ゴールド(NL) | 三井住友カード(NL) |

| 100万円 | 10,000ポイント | 10,000ポイント | - |

| 200万円 | 10,000ポイント | - | - |

| 300万円 | 10,000ポイント | - | - |

| 400万円 | 10,000ポイント | - | - |

| 合計 | 最大40,000ポイント | 最大10,000ポイント | 0ポイント |

三井住友カードプラチナプリファードは、カード決済で100万円以上利用する人におすすめ。年間利用額が200万~400万円くらいの人は、三井住友カードプラチナプリファード一択です。

Vポイントが貯まりやすい

三井住友カードプラチナプリファードのメリットは、Vポイントが貯まりやすいこと。プリファードストア(特約店)を利用できるからです。

プリファードストア(特約店)は、三井住友カードプラチナプリファードだけのポイントアップサービス。通常ポイント(1%)に加えて、利用金額100円(税込)ごとに1~14ポイントがプラスされます。

プリファードストア(特約店)の一例は、以下のとおりです。交通機関やスーパーマーケットなどでも利用できるので、日常利用するとポイントを賢く貯められます。

| サイトカテゴリー | サイト名 | プリファードストア(特約店)利用時の還元率 |

| 宿泊予約サイト | Expedia、Hotels.com | +6~+14%(※7) |

| コンビニエンスストア | セブン-イレブン、ローソン、セイコーマート、ポプラ、ミニストップ | +6%(※8) |

| カフェ | エクセルシオールカフェ、ドトールコーヒーショップ | +6%(※8) |

| ファーストフード | すき家、マクドナルド、モスバーガー | +6%(※8) |

| ファミリーレストラン | サイゼリヤ、ココス、ガスト、バーミヤン など | +6%(※8) |

プリファードストア(特約店)の中で最も還元率が高いのは、宿泊予約サイトです(※9)。

※7 商品代金5万円未満(Expedia+14%、Hotels.com+6%)、商品代金5万円以上(+11%)

※8 タッチ決済のみ

※9 プラチナプリファードの会員サイト「Platinum Preferred Members」経由で利用する必要があります。

外貨ショッピング利用特典がついている

三井住友カードプラチナプリファードは、外貨ショッピング利用特典がついているのがメリット。外貨ショッピング利用特典のある三井住友カードは、プラチナプリファードだけだからです。

外貨ショッピング利用特典は、利用金額100円(税込)ごとに2ポイントプラスされるのが魅力。通常ポイント(1%)と合わせると3%になります。海外事務手数料(2.2%)が差引かれても0.8%還元されるため、海外旅行へよく行く人におすすめです。

三井住友カード(3種類)の海外事務手数料を差引後の違いは、以下のとおりです。

| カードの種類 | 三井住友カードプラチナプリファード | 三井住友カード ゴールド(NL) | 三井住友カード(NL) |

| 通常の還元率 | 1% | 0.5% | 0.5% |

| 外貨ショッピング利用特典(※10) | 2% | - | - |

| 海外事務手数料 | -2.2% | -2.2% | -2.2% |

| 合計 | 0.8%還元 | -1.7%還元 | -1.7%還元 |

外貨ショッピング利用特典のないカードはマイナス還元になりますが、プラチナプリファードはマイナスになりません。

※10 外貨ショッピング利用特典は、海外利用時のみ対象。

海外旅行保険の違いは以下のとおりです。

| カードの種類 | 三井住友カードプラチナプリファード | 三井住友カード ゴールド(NL) | 三井住友カード(NL) |

| 付帯の条件 | 利用付帯 | 利用付帯 | 利用付帯 |

| 傷害死亡・後遺障害 | 最高5,000万円 | 最高2,000万円 | 最高2,000万円 |

| 傷害治療費用 | 300万円 | 100万円 | 50万円 |

| 疾病治療費用 | 300万円 | 100万円 | 50万円 |

| 賠償責任補償 | 5,000万円 | 2,500万円 | 2,000万円 |

| 携行品損害免責(3,000円) | 50万円 | 20万円 | 15万円 |

| 救済者費用 | 500万円 | 150万円 | 100万円 |

補償額も三井住友カードプラチナプリファードが一番充実しています。

三井住友カードプラチナプリファードのデメリットは?

三井住友カードプラチナプリファードのデメリットは、以下のとおりです。

- 年会費が高いので元が取りにくい

- 海外旅行傷害保険が利用付帯である

- プライオリティ・パスがついていない(※10)

年会費が高いので元が取りにくい

三井住友カードプラチナプリファードのデメリットは、年会費が高いことです。年会費は33,000円(税込)かかるため、カード利用の少ない人は年会費の元が取りにくいからです。

三井住友カードプラチナプリファードの場合、利用金額が年間200万円以上になるかが目安。利用金額が年間200万円以上にならない人は、他のカードも検討しましょう。

海外旅行傷害保険が利用付帯である

三井住友カードプラチナプリファードは、海外旅行傷害保険が「利用付帯」なのがデメリット。「利用付帯」の場合、三井住友カードプラチナプリファードで旅行代金を支払わないと保険が適用されないからです。海外旅行の頻度の多い人は「自動付帯」の別カードも検討しましょう。

プライオリティ・パスがついていない(※11)

三井住友カードプラチナプリファードのデメリットは、プライオリティ・パスがついていないこと(※10)。三井住友カードプラチナプリファードは、ポイントを貯めやすいサービスに特化しているカードだからです。

国内の主要空港のラウンジは、利用可能(無料)。海外はハワイのワイキキの空港ラウンジ(※12)も無料で利用できるので、VIPな旅を求めない人は旅行先でも快適に過ごせます。

※11 世界中の空港ラウンジを利用できる会員制プログラムのこと。飲食やWi-Fiなど無料で利用できます。

※12 海外のラウンジはホノルルのみ。

損益分岐点は?※つみたて投資5%還元の場合

三井住友カードプラチナプリファードの損益分岐点を紹介します。以下の2つを参考にしてください。

(※つみたて投資で5%還元を受けられるのは2024年10月買付け分まで)

- 年会費をペイできる損益分岐点

- 三井住友カードプラチナプリファードと三井住友カードゴールド(NL)の損益分岐点

年会費をペイできる損益分岐点

三井住友カードプラチナプリファードの年会費をペイできる損益分岐点は、以下のとおりです。

| SBI証券のつみたて投資(5%)※1 | 月5万円×12か月=60万円(30,000ポイント) |

| 年間のカードの通常利用額(1%) | 30万円(3,000ポイント) |

| 獲得できるポイントの合計 | 33,000ポイント |

三井住友カードプラチナプリファードと三井住友カードゴールド(NL)の損益分岐点

三井住友カードプラチナプリファードと三井住友カードゴールド(NL)の損益分岐点は、以下のとおりです。該当する人は、三井住友カードプラチナプリファードを選ぶとポイントがお得に貯まります。

- SBI証券のクレカ積立を毎月5万円する

- 年間180万円以上カードを利用する

(1)翌年に獲得できるポイントの合計の計算方法は、以下のとおりです。

| カードの種類 | 三井住友カードプラチナプリファード | 三井住友カード ゴールド(NL) |

| SBI証券のつみたて投資 | 月5万円×12か月=60万円(30,000ポイント):5% | 月5万円×12か月=60万円(6,000ポイント) 6,000ポイント:1% |

| 年間のカードの通常利用額 | 180万円(18,000ポイント):1% | 180万円(9,000ポイント):0.5% |

| 継続特典(年間100万円利用) | 10,000ポイント | 10,000ポイント |

| (1)翌年に獲得できるポイントの合計 | 58,000ポイント | 25,000ポイント |

(3)年会費を差引いた後のポイントの合計の計算方法は、以下のとおりです。「(1)翌年に獲得できるポイントの合計」から「(2)翌年の年会費」を差引くと、同じ25,000ポイント(価値として)になります。

| カードの種類 | 三井住友カードプラチナプリファード | 三井住友カード ゴールド(NL) |

| (1)翌年に獲得できるポイントの合計 | 58,000ポイント | 25,000ポイント |

| (2)翌年の年会費(税込) | 33,000円 | 無料(年間100万円の利用で翌年以降)←5,500円 |

| (3)年会費を差引いた後のポイントの合計:(1)−(2) | 25,000ポイント(価値として) | 25,000ポイント(価値として) |

同じポイント(価値)と考えた場合、ステータスの高い「プラチナプリファード」を選ぶとお得感があるのでおすすめです。

損益分岐点は?※つみたて投資最大3%還元の場合

三井住友カードプラチナプリファードは、2024年10月10日(木)積立設定締切分(2024年11月買付け分)以降、つみたて投資の還元率が5%→最大3%還元に変わります。以下、この変更後をふまえた損益分岐点を紹介します。

2024年11月買付け分以降、つみたて投資の還元率はカードの年間利用額よって変わります。還元率は以下のとおりです。

| 年間利用額(つみたて投資分を除く) | 還元率 |

| 年間300万円未満 | 1% |

| 年間300万円以上 | 2% |

| 年間500万円以上 | 3% |

損益分岐点は、以下の2つを参考にしてください。

- 年会費をペイできる損益分岐点

- 三井住友カードプラチナプリファードと三井住友カードゴールド(NL)の損益分岐点

年会費をペイできる損益分岐点

三井住友カードプラチナプリファードの年会費をペイできる損益分岐点は、以下のとおりです。

(1)月5万円つみたて投資する場合 → 年間のカード利用額130万円

| SBI証券のつみたて投資(1~3%) | 月5万円×12か月=60万円(6,000ポイント) |

| 年間のカードの通常利用額(1%) | 130万円(13,000ポイント) |

| 継続特典(年間100万円利用) | (10,000ポイント) |

| 獲得できるポイントの合計 | 33,000ポイント |

(2)月10万円つみたて投資する場合 → 年間のカード利用額110万円

| SBI証券のつみたて投資(1~3%) | 月10万円×12か月=120万円(12,000ポイント) |

| 年間のカードの通常利用額(1%) | 110万円(11,000ポイント) |

| 継続特典(年間100万円利用) | 10,000ポイント |

| 獲得できるポイントの合計 | 33,000ポイント |

三井住友カードプラチナプリファードと三井住友カードゴールド(NL)の損益分岐点

三井住友カードプラチナプリファードと三井住友カードゴールド(NL)の損益分岐点は、以下のとおりです。該当する人は、三井住友カードプラチナプリファードを選ぶとポイントがお得に貯まります。

- SBI証券のクレカ積立を毎月5万円以上する

- 年間300万円以上カードを利用する

(1)翌年に獲得できるポイントの合計の計算方法は、以下のとおりです。

| カードの種類 | 三井住友カードプラチナプリファード | 三井住友カード ゴールド(NL) |

| SBI証券のつみたて投資 | 月5万円×12か月=60万円(12,000ポイント):2% | 月5万円×12か月=60万円 (6,000ポイント):1% |

| 年間のカードの通常利用額 | 300万円(30,000ポイント):1% | 300万円(15,000ポイント):0.5% |

| 継続特典(年間100万円利用) | 10,000ポイント | 10,000ポイント |

| 継続特典(年間200万円利用) | 10,000ポイント | ー |

| 継続特典(年間300万円利用) | 10,000ポイント | ー |

| (1)翌年に獲得できるポイントの合計 | 72,000ポイント | 31,000ポイント |

(3)年会費を差引いた後のポイントの合計の計算方法は、以下のとおりです。「(1)翌年に獲得できるポイントの合計」から「(2)翌年の年会費」を差引くと、8,000ポイント(価値として)の差が生じます。

| カードの種類 | 三井住友カードプラチナプリファード | 三井住友カード ゴールド(NL) |

| (1)翌年に獲得できるポイントの合計 | 72,000ポイント | 31,000ポイント |

| (2)翌年の年会費(税込) | 33,000円 | 無料(年間100万円の利用で翌年以降)←5,500円 |

| (3)年会費を差引いた後のポイントの合計:(1)−(2) | 39,000ポイント(価値として) | 31,000ポイント(価値として) |

つみたて投資の還元率の減少を踏まえても、年間300万円以上利用する人は「プラチナプリファード」がおすすめです。

家族カードは作れる?

三井住友カードプラチナプリファードは、家族カードも作れます。年会費は無料(※13)。対象は以下の家族です(※14)。

- 生計を共にする配偶者

- 満18歳以上の子ども(高校生を除く)

- 両親

※13 初年度一人目は無料。2年目以降家族カードで年に3回以上の買い物利用がある場合は年会費無料。2人目以降は所定の年会費がかかります。

※14 本会員が学生の場合は配偶者のみです。

タッチ決済はできる?

三井住友カードプラチナプリファードは、Visaのタッチ決済ができます。カードを登録したApple PayやGoogle Payでタッチ決済すると、還元率がアップ。対象店舗で利用すると通常ポイント(1%)に加えて、6%がプラスされます。

保険は選べる?

三井住友カードプラチナプリファードは、カードに無料で付帯されている保険(補償プラン)が選べます。入会時に付帯されているのは「海外・国内旅行傷害保険」。旅行にあまり行かない人は、以下のライフスタイルに合った保険(補償プラン)に切り替えできるので便利です。

- スマホ安心プラン(動産総合保険)

- 弁護士安心プラン(弁護士保険)

- ゴルフ安心プラン(ゴルファー保険)

- 日常生活安心プラン(個人賠償責任保険)

- ケガ安心プラン(入院保険、通事故限定)

- 持ち物安心プラン(携行品損害保険)

- 旅行安心プラン(海外・国内旅行傷害保険)

別の補償プランに切替え後「海外・国内旅行傷害保険」は適用されません。

コンビニ・飲食店でもポイントは貯まる?

三井住友カードプラチナプリファードは、コンビニ・飲食店でもポイントが貯まります(※12)。家族ポイントとVポイントアッププログラムを組み合わせると、最大20%の還元率が可能です。

※12 三井住友カードゴールド(NL)と三井住友カード(NL)も同様。

ポイントUPモールも使える?

三井住友カードプラチナプリファードは、ポイントUPモールも使えます(※12)。ポイントUPモールは、三井住友カードが運営するVポイントの優待サイト。ポイントUPモールを経由して買い物をすると、0.5~9.5%(還元率)がプラスされます。

※12 三井住友カードゴールド(NL)と三井住友カード(NL)も同様。

プラチナカードの豆知識

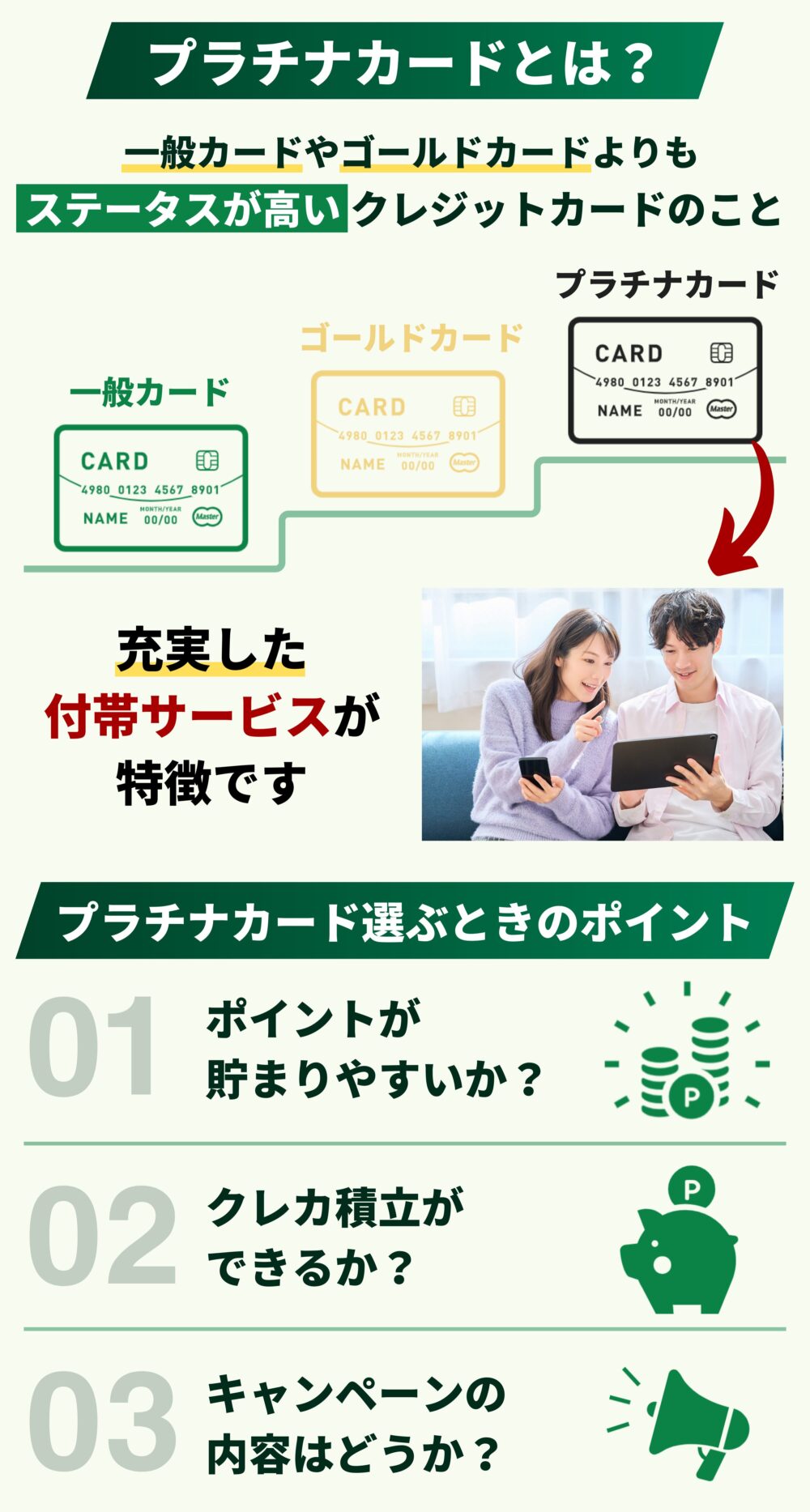

プラチナカードとは

プラチナカードとは、年会費無料の一般カードやゴールドカードよりもステータスが高いクレジットカードのこと。充実した付帯サービスが特徴です。

一般的なプラチナカードは年会費がかかります。プラチナカードごとに魅力は異なるため、自分の利用目的に合ったクレジットカードを選ぶのがコツです。

プラチナカードの選び方

プラチナカードの選び方は、以下のとおりです。

- ポイントの貯まりやすいカードを選ぶ

- クレカ積立ができるカードを選ぶ

- キャンペーンで選ぶ

ポイントの貯まりやすいカードを選ぶ

プラチナカードの選ぶときは、ポイントの貯まりやすいカードを選びましょう。ポイントが貯まりやすいとポイントで年会費を賄えたり、買い物に使えたりするのでお得だからです。

ポイント特化型カードがおすすめ。通常ポイントの還元率が1%のカードを選ぶと、日常利用でポイントが貯まりやすいです。年間の利用金額に応じてボーナスポイントがもらえるカードもあります。

クレカ積立ができるカードを選ぶ

クレカ積立ができるプラチナカードを選びましょう。クレカ積立をするとポイントをもらえるカードがあるからです。

クレカ積立で還元率5(※1)のカードがおすすめ。還元率5%はカードの中ではダントツに高いため、ポイントの貯まるスピードが違います。

ポイント投資は1ポイント=1円で投資信託の買付をした場合、将来「1ポイントが1円以上」の価値になる可能性があるのも魅力です。

キャンペーンで選ぶ

プラチナカードの選ぶときは、キャンペーンで選びましょう。キャンペーンでもらえるポイントは、通常時より大幅にアップされているからです。

新規入会キャンペーンがおすすめ。各カード会社が最も力を入れているキャンペーンのため、もらえるポイントは特に多いです。年会費の大半を賄えるポイントをもらえるクレジットカードもあります。

三井住友カードプラチナプリファードはポイント特化型カード

「三井住友カードプラチナプリファード」は、三井住友カードが提供するポイント特化型のプラチナカードです。クレカ積立の還元率は5%。三井住友カードの中ではダントツに高いため、ポイントがどんどん貯まります。

「SBI証券の投資信託をクレカで積立したい」「年間300万円以上をカード決済する」そんな人におすすめです。通常ポイントの還元率は1%。継続特典でも年間利用額100万円ごとに10,000ポイントもらえるため(※1)、ポイントが貯まりやすいクレジットカードを探している人におすすめです。

ハピタスからの発行で約6万ポイント!

※1 最大で40,000ポイント